Crash in der Türkei: Krisenherd oder Randerscheinung?

Was ist passiert?

In den letzten Jahren ist die Wirtschaft der Türkei, angetrieben von steigenden Konsumausgaben und einem Bauboom, stark gewachsen. In der Folge überstieg der Wert von importierten Waren den der Exporte, es kam also zu einem sogenannten Außenhandelsdefizit. Die Türkei benötigte in den letzten Jahren zwischen 2% bis zuletzt über 5% der jährlichen Wirtschaftsleistung an Kapitalzuflüssen aus dem Ausland, um die Wirtschaft am Laufen zu halten. Bei einem aufstrebenden Schwellenland ging das lange gut. Allerdings wurde das Wachstum auf Pump in den letzten Monaten, auch wegen anstehender Wahlen, zusätzlich angefacht.

Die Inflationsrate liegt in der Türkei aktuell bei 15% p.a.. Als die türkische Zentralbank auch nach der Wahl die Zinsen nicht anhob, um die Währung zu schützen, wurden Investoren nervös. Das Ergebnis: Kapitalabflüsse, die bis zur Panik am Freitag führten. Auslöser war ein weiterer Nebenkonflikt mit den USA.

Wo ist das Problem?

Nicht die Höhe der Verschuldung ist das Hauptproblem, sondern der Umstand, dass sich türkische Unternehmen, Banken und der Staat teilweise nicht in der Heimatwährung, also der türkischen Lira, sondern dem US-Dollar verschuldet haben. Ein Rechenbeispiel: Fällt die Lira um die Hälfte, dann bedeutet das, dass ein Unternehmen, dass sich in USD verschuldet hat, doppelt so viel Lira erwirtschaften muss, um einen Kredit zu bedienen oder zurückzuzahlen. Für Kapitalgeber wird mit fallender Währung die Kreditvergabe gleichzeitig immer riskanter. Ein Teufelskreis.

Gab es schon mal etwas Vergleichbares?

Ende der 90iger Jahre gab es die Asienkrise. Damals kamen gleich mehrere als „Tigerstaaten“ bezeichnete Länder wie Thailand, Südkorea, Indonesien in Schwierigkeiten. In diesem Fall, weil Kapital von Banken in Fremdwährung (kurzfristig) aufgenommen und dann in Inlandswährung (langfristig) investiert wurde. Damals blieben die Auswirkungen auf die Weltwirtschaft überschaubar. Im exportorientierten Deutschland fiel das Wirtschaftswachstum um 0,25%, also im Rahmen eines Schätzfehlers. Allerdings brachten die Tiger-Staaten in Summe ein größeres Wirtschaftsgewicht auf die Waage als die Türkei.

Wie wichtig ist die türkische Wirtschaft?

Im weltweiten Vergleich steht die türkische Wirtschaft auf Rang 18. Das ist ein Platz hinter den Niederlanden. Die wirtschaftliche Leistungsfähigkeit entspricht – bei ähnlicher Einwohnerzahl – etwa einem Fünftel der Bundesrepublik.

Was droht Anlegern im schlimmsten Fall?

An den Finanzmärkten hinkt die Türkei zurück. In Schwellenländer-Aktienfonds wird das Land unter „sonstige Länder“ aufgeführt. Kein Wunder, stand in der weltweiten Aktienmarktrangliste die Türkei per Ende 2017 gerade auf Platz 36. Geht man davon aus, dass Anleger zusätzlich einen Anteil türkischer Anleihen im Depot haben und das ein Maximalverlust von 50% droht, riskiert ein Anleger einen Abschlag in unbedeutender Höhe von -0,2% bis -0,4%.

Und was ist mit Ansteckungsrisiken für andere Anlagemärkte?

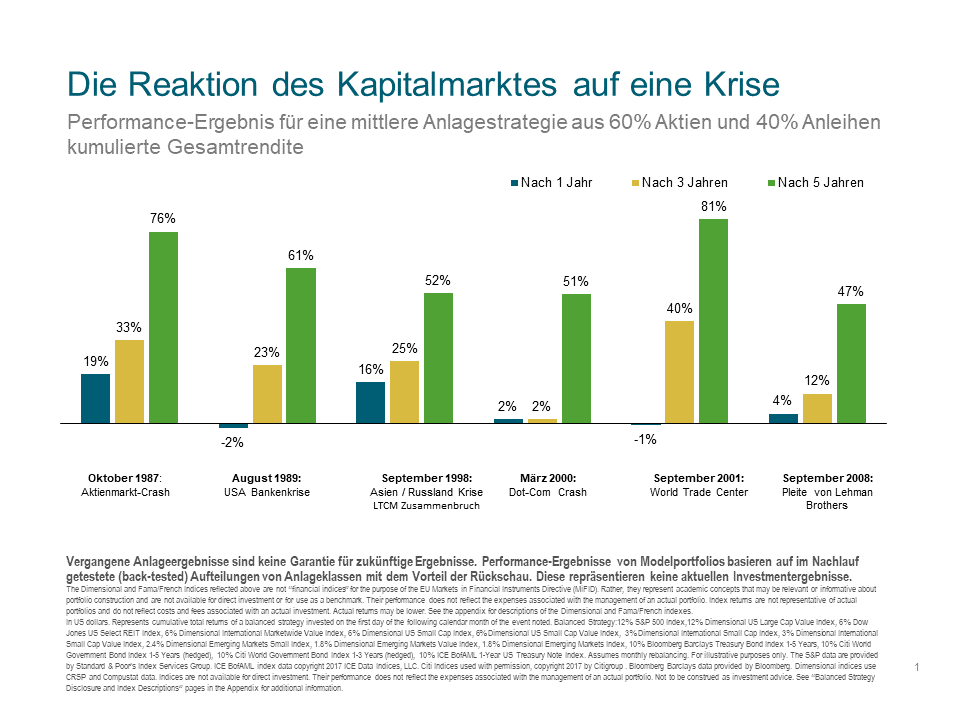

Hier steckt das größere Risiko, wenn der Vertrauensverlust auf andere Märkte übergreift. Letztlich kann man Ereignisse in der Türkei nicht mit wirtschaftlichen Schwergewichten wie den USA oder China vergleichen. Übrigens: Während der Asien-Krise stieg der Dow Jones, das bekannteste US-Aktienmarktbarometer, mit 10.000 Punkten auf ein neues Rekord-Hoch und auch europäische Werte entwickelten sich positiv.

Fazit:

1. Die Lage für die Türkei ist ernst, weil eine verfehlte Finanz- und Geldpolitik das Land in einen Teufelskreis geführt hat.

2. Global betrachtet ist die Türkei hinsichtlich der Wirtschaft zu unbedeutend, um größere Auswirkungen auf die Weltwirtschaft zu haben, auch wenn Ansteckungsgefahren bestehen.

3. Der formelle Finanzmarkt der Türkei fällt weltweit und in einem typischen Anleger-Depot kaum ins Gewicht.

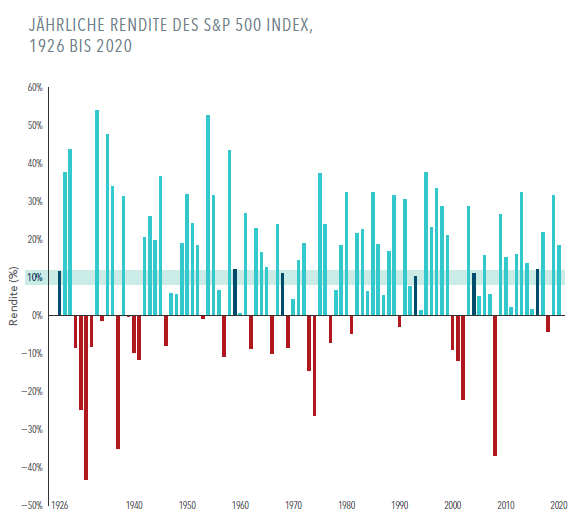

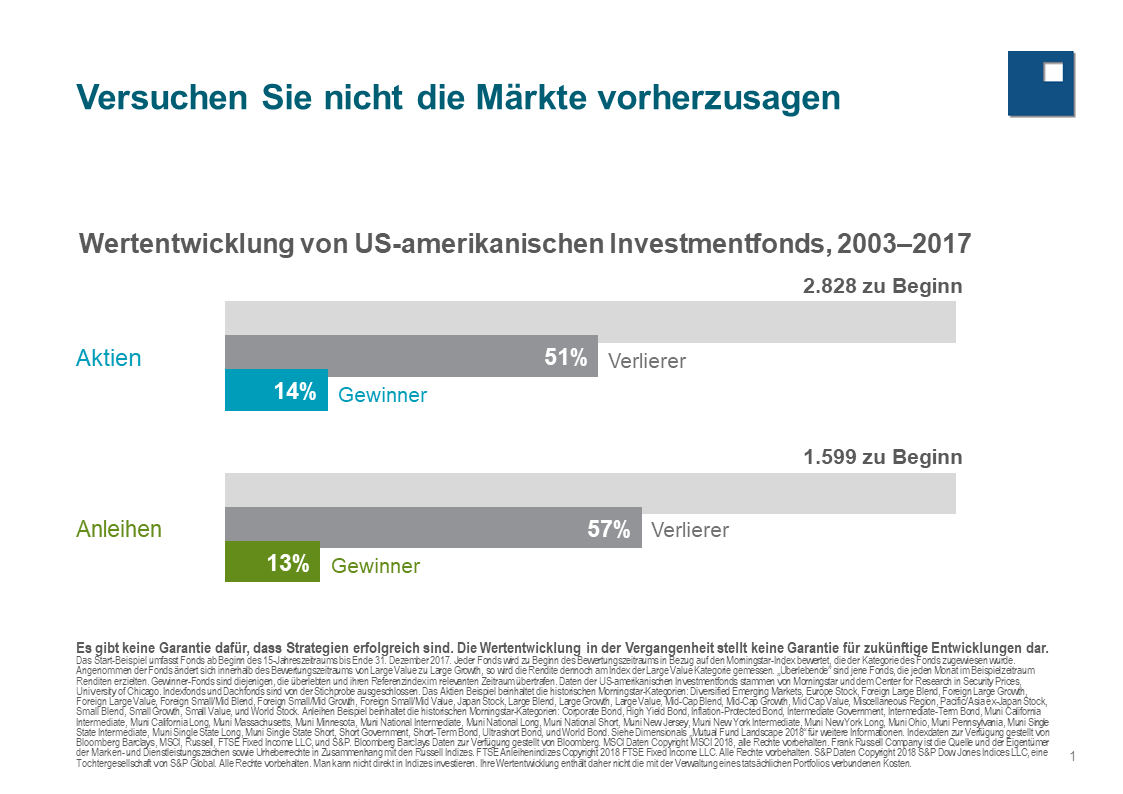

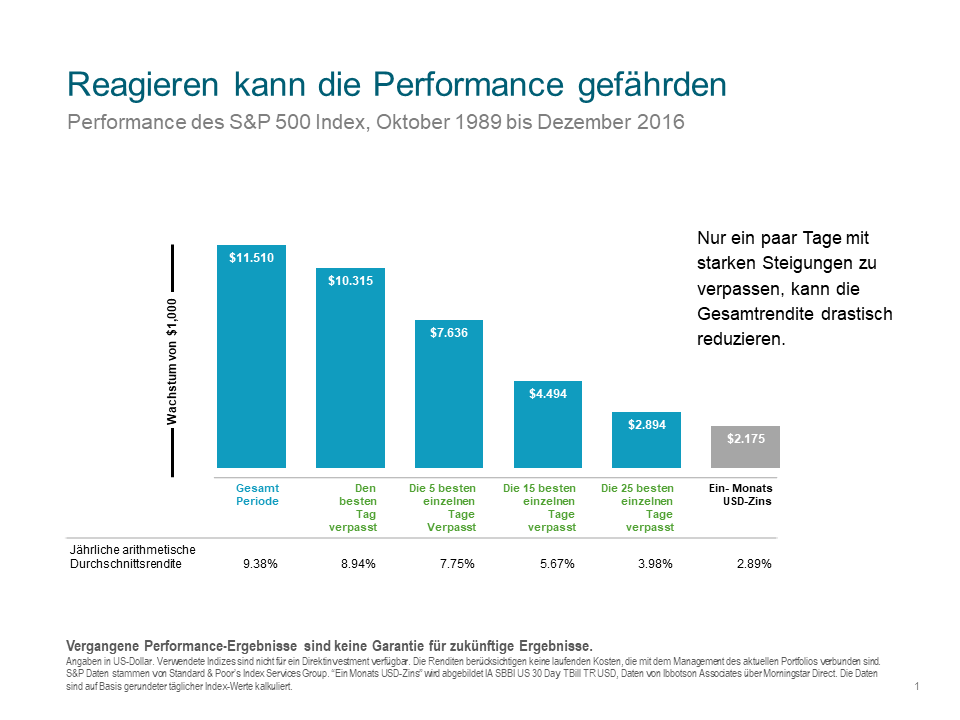

4. Langfristig haben Anleger, die an Ihrer Strategie festhalten, beste Chancen, Kapitalmärkte positiv für sich arbeiten zu lassen.

5. Daher gilt in unruhigen Zeiten umso mehr: Erfolgreiche Anleger handeln diszipliniert und bleiben gelassen.

Risikohinweis: Die in der Vergangenheit erzielte Wertentwicklung ist keine Garantie für die künftige Wertentwicklung. Die vorliegenden Informationen dienen ausschließlich Lernzwecken und sollten nicht als Anlageberatung oder Aufforderung zum Erwerb oder Verkauf eines Wertpapiers betrachtet werden. Zu den Risiken zählen Verlust des Kapitalwerts und Wertschwankungen. Small-Cap-Wertpapiere unterliegen einer größeren Volatilität als die Papiere anderer Asset-Kategorien. Investitionen in internationalen Märkten und Schwellenmärkten beinhalten spezielle Risiken wie Währungsschwankungen und politische Instabilität. Investitionen in Schwellenmärkten können diese Risiken verstärken. Sektor spezifische Investitionen können diese Risiken ebenfalls verstärken. Festverzinsliche Anlagen unterliegen in Zeiten steigender Zinssätze höheren Kapitalwert-Verlusten. Festverzinsliche Anlagen unterliegen verschiedenen anderen Risiken, etwa Änderung der Bonität, Liquidität, frühzeitige Rückzahlungen und andere Faktoren. Zu den Risiken von Immobilieninvestments zählen wandelnde Immobilienwerte und Grundsteuern, Zinssätze, Cashflow der zugrunde liegenden Immobilien-Assets, Angebot und Nachfrage sowie die Management-Fähigkeit und Kreditwürdigkeit des Emittenten.