Warum Fondsmanager für Anleger keinen Mehrwert schaffen

Vom unsinnigen Versuch, Marktentwicklungen vorhersagen zu wollen…

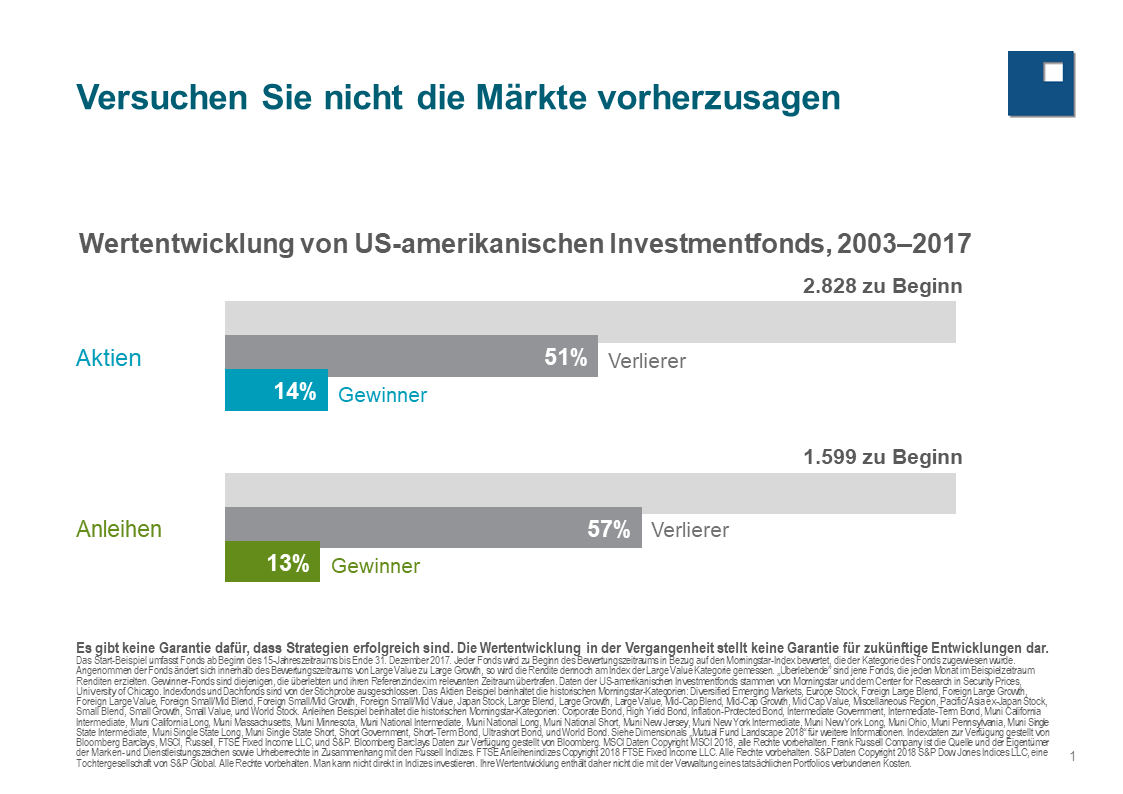

Globale Märkte verarbeiten neue Informationen innerhalb weniger Sekunden. Dies macht es selbst für Profis wie Investmentfondsmanager schwierig, andere Marktteilnehmer zu überlisten. Ein Beweis dafür: In den letzten 15 Jahren haben nur 14% aller US-amerikanischen Aktienfonds und 13% aller US-amerikanischen Anleihen-Fonds überlebt und ihren Vergleichsmaßstab übertroffen.

86 von 100 US-amerikanischen Investmentsfonds haben es nicht geschafft ein Ergebnis zu erzielen, das besser ist als der Markt. Bei Anleihe-Fonds scheiterten sogar 87 von 100.

Wie unsinnig Vorhersagen sind zeigt ein Beispiel, bei dem jemand im Nachhinein sogar richtig lag: Im Jahr 2006 veröffentlichte ein deutscher Autor ein Buch mit dem Titel „Der Crash kommt“. Tatsächlich folgte 2007/2008 die Finanzkrise. Hätte ein Anleger am Erscheinungstag des Buches in den deutschen Aktienmarkt (DAX) investiert, er hätte sein Geld nach heutigem Stand quasi verdoppelt. Tatsache ist: Die meisten Deutschen waren und sind überhaupt nicht in Aktien investiert und erhielten in diesem Zeitraum nur mickrige Zinsen.

Was bedeutet das für Anleger? Eine Strategie, die den Markt langfristig für sich arbeiten lässt, anstatt versucht den Markt vorherzusagen, liefert langfristig die besseren Ergebnisse und vermeidet unnötigen Stress bei der Geldanlage.

Risikohinweis: Die in der Vergangenheit erzielte Wertentwicklung ist keine Garantie für die künftige Wertentwicklung. Die vorliegenden Informationen dienen ausschließlich Lernzwecken und sollten nicht als Anlageberatung oder Aufforderung zum Erwerb oder Verkauf eines Wertpapiers betrachtet werden. Zu den Risiken zählen Verlust des Kapitalwerts und Wertschwankungen. Small-Cap-Wertpapiere unterliegen einer größeren Volatilität als die Papiere anderer Asset-Kategorien. Investitionen in internationalen Märkten und Schwellenmärkten beinhalten spezielle Risiken wie Währungsschwankungen und politische Instabilität. Investitionen in Schwellenmärkten können diese Risiken verstärken. Sektor spezifische Investitionen können diese Risiken ebenfalls verstärken. Festverzinsliche Anlagen unterliegen in Zeiten steigender Zinssätze höheren Kapitalwert-Verlusten. Festverzinsliche Anlagen unterliegen verschiedenen anderen Risiken, etwa Änderung der Bonität, Liquidität, frühzeitige Rückzahlungen und andere Faktoren. Zu den Risiken von Immobilieninvestments zählen wandelnde Immobilienwerte und Grundsteuern, Zinssätze, Cashflow der zugrunde liegenden Immobilien-Assets, Angebot und Nachfrage sowie die Management-Fähigkeit und Kreditwürdigkeit des Emittenten.