Glück ist keine Strategie. Dummheiten vermeiden schon.

Dem Vorbild von Menschen zu folgen, die Glück hatten, ist eine schwierige Sache.

Vielleicht hat diejenige dieses oder jenes gemacht und hatte dann ein glückliches Ergebnis. Da die meisten von uns durch Erfahrungen und aus Geschichten lernen, scheint es naheliegend, dass dieses oder jenes etwas mit dem Ergebnis zu tun hatte. Leider kann das für Nachahmer schnell zu einem wenig erfreulichen Resultat führen.

Nehmen wir als Beispiel Altkanzler Helmut Schmidt, der große Mengen Menthol-Zigaretten konsumierte oder um bei Staatsmännern zu bleiben, Winston Churchill, dem Premierminister der Britten. Letzterer war nicht nur für sein „no sports“-Zitat bekannt, sondern auch für reichlichen Alkoholkonsum. Beide Männer wurden über 90 Jahre alt. Das aber sicher nicht aufgrund ihrer Lebensweise. Wie in diesem Beispiel stecken hinter vielen Geschichten falsche Korrelationen mit glücklichem Ausgang.

Glück ist keine Strategie. Viel erfolgversprechender ist es, alles zu tun, um das größtmögliche „Unglück“ zu vermeiden. Also zu fragen: Was würde mich Kopf und Kragen kosten und wie schaffe ich es, nicht an diesen Punkt zu kommen? Dieses Konzept der Inversion sucht die Lösung schwieriger Probleme im Grundsatz: „Man muss immer umkehren“.

Zwei Beispiele: Statt zu fragen: Wie führen wir eine perfekte Ehe? Lautet die Umkehrfrage: Was müssen wir tun oder lassen, damit in ein paar Jahren keiner die Scheidung einreicht? Statt zu fragen: Wie kann eine Firma innovativer sein? Gilt in der Umkehrung: Wie muss eine Chefin handeln, so dass Mitarbeiter nicht entmutigt werden, neue Lösungen zu finden und zu teilen?

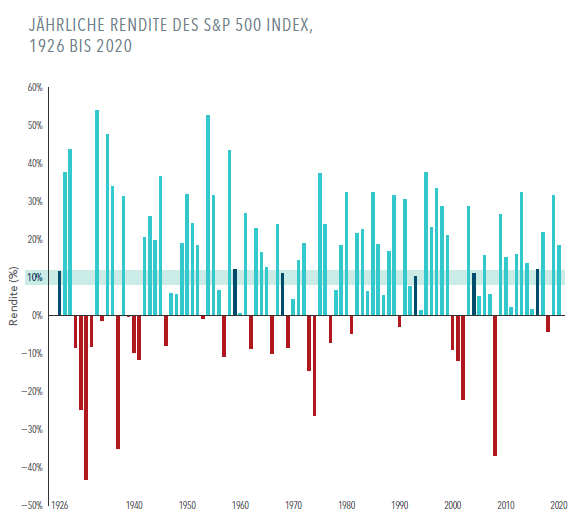

Und was bedeutet dieses Umkehr-Prinzip für die Geldanlage? Statt Investment-Trends nachzurennen und Wetten einzugehen, die schnellen Reichtum versprechen – von Bitcoins bis gehypten-Aktien – wählen Anleger eine auf Ihre Finanzsituation abgestimmte Vermögensstruktur, die sich in verschiedenen Szenarien als widerstandsfähig erweist.

Zugegeben ist dieser Umkehrungsansatz keine „sexy“ Geschichte, die Sie beim nächsten Sommerfest erzählen können. Sich Probleme aus dieser Perspektive anzuschauen, hilft jedoch stressfreiere Lösungen zu finden. Denn es ist einfacher Dummheiten zu vermeiden, als brillante Dinge zu tun. Und auf Dauer, da bin ich mir sehr sicher, führt es zu besseren Ergebnissen als sich Menschen zum Vorbild zu nehmen, die Glück hatten.